Economia & lavoro

Gli Investimenti in Venture Capital nelle Startup in Fase Seed nei Paesi OCSE

Sono cresciuto del +4468,5% media tra il 2007 ed il 2022

L’OCSE calcola il valore degli investimenti in venture capital nelle startup nella fase seed. I dati sono in milioni di dollari e fanno riferimento al periodo tra il 2007 ed il 2022.

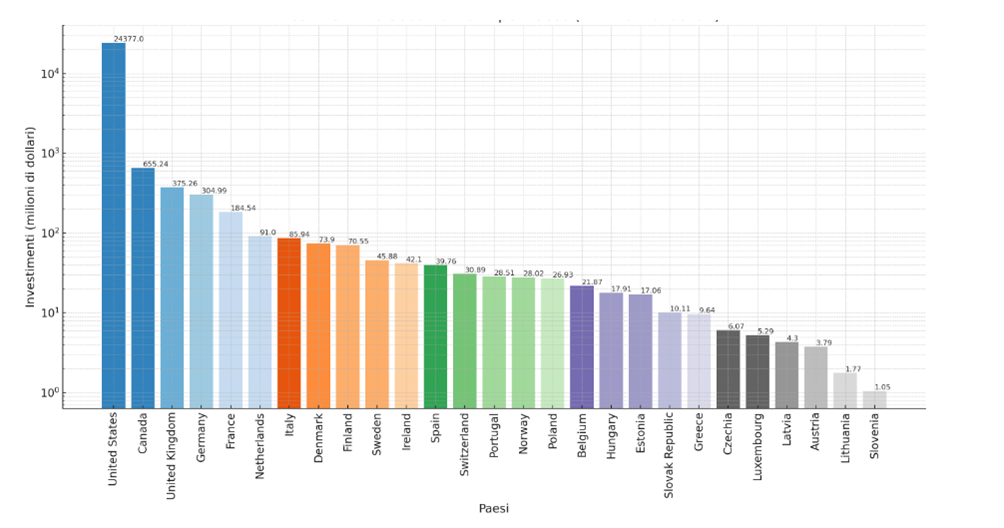

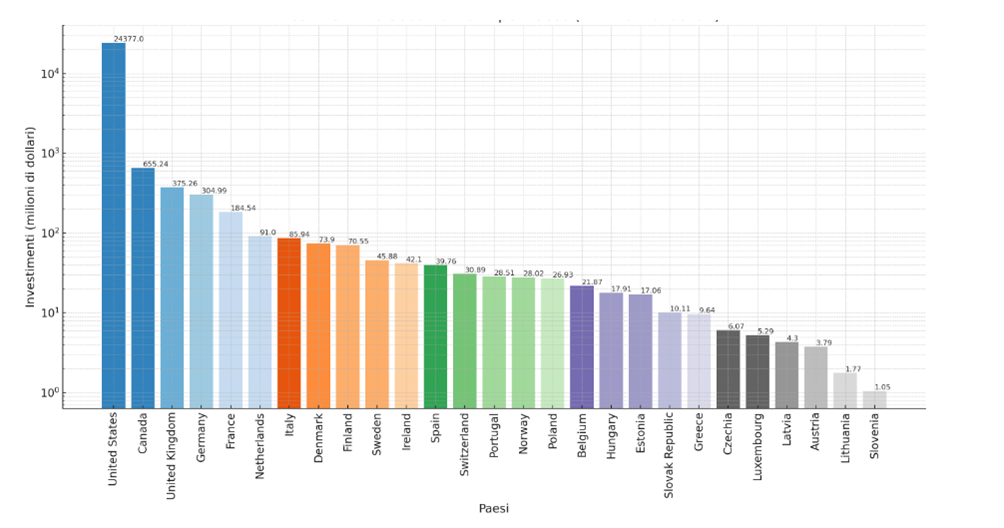

Investimenti di venture capital nella fase seed delle startup nel 2022. I dati riguardanti gli investimenti di venture capital nella fase seed nel 2022 evidenziano la predominanza degli Stati Uniti nel settore con un investimento complessivo di $24.377 milioni. Questo dato conferma la posizione degli Stati Uniti come leader mondiale nell’innovazione e nel supporto alle startup. Il divario tra gli Stati Uniti e gli altri paesi è notevole. Il Canada e il Regno Unito seguono con $655,24 milioni e $375,26 milioni rispettivamente, mostrando una scala di investimento molto più ridotta ma ancora significativa. Questi dati riflettono il sostegno robusto che queste nazioni offrono alle startup, sebbene sia ben lontano dall’ecosistema americano. L’Europa presenta un quadro variegato: Germania e Francia sono in testa con $304,99 milioni e $184,54 milioni. Sono seguiti da una serie di paesi con investimenti relativamente modesti che riflettono dimensioni di mercato più piccole e forse una maggiore prudenza nel rischio di investimento iniziale. Tra questi, i Paesi Bassi, l’Italia e i paesi scandinavi mostrano una tendenza a supportare le nuove imprese, sebbene con cifre nettamente inferiori rispetto ai leader del mercato. Nel contesto europeo, è interessante notare come paesi tradizionalmente meno associati a massicci flussi di capitale di rischio come l’Italia e la Spagna stiano comunque mostrando una crescita, con investimenti che superano i $80 e $30 milioni rispettivamente. Questo potrebbe indicare una crescita dell’interesse e delle opportunità per le startup in questi paesi. Ai margini dell’Europa, paesi come Estonia, Ungheria e Lituania mostrano cifre più contenute, che suggeriscono ecosistemi di startup emergenti e una fase di seed ancora in sviluppo. Questi paesi potrebbero beneficiare di un maggiore supporto istituzionale e accesso a capitale di rischio per stimolare la crescita. In conclusione, il panorama degli investimenti di venture capital nella fase seed riflette una notevole diversità geografica e economica. Gli Stati Uniti continuano a essere il faro dell’innovazione e del finanziamento di startup, mentre in Europa e in Canada si nota un sostegno crescente, sebbene su una scala molto più ridotta. Questi dati possono servire da campanello d’allarme per i paesi con investimenti più bassi per rafforzare le politiche di supporto alle startup e attrarre maggiori investimenti di capitale di rischio.

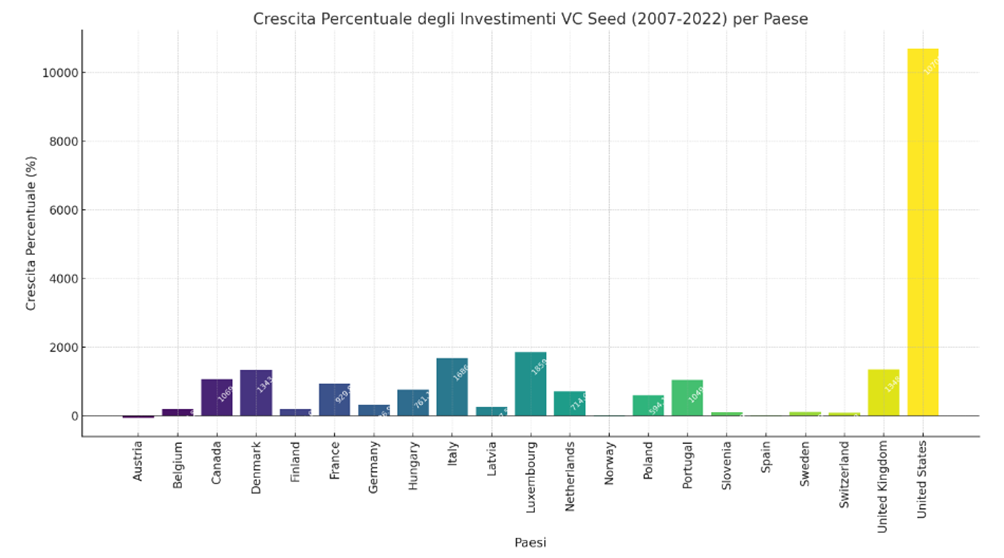

Investimenti di venture capital nella fase seed delle startup tra il 2007 ed il 2022. Questo periodo ha segnato una trasformazione drammatica nei comportamenti di investimento, con alcuni paesi che hanno sperimentato una crescita esplosiva e altri che hanno affrontato cali, sottolineando la natura eterogenea dello sviluppo finanziario, economico e tecnologico in diverse regioni. Gli Stati Uniti guidano con un aumento astronomico degli investimenti, passando da 225,60 milioni di dollari a 24.377 milioni di dollari, un aumento strabiliante del 10.705,4%. Questa crescita indica una cultura imprenditoriale robusta, settori tecnologici innovativi e un ecosistema di venture capital ben consolidato. Allo stesso modo, anche Canada e Regno Unito hanno visto significativi afflussi di venture capital, con aumenti rispettivamente del 1.069,4% e del 1.348,9%. Questi paesi hanno attivamente promosso ambienti che sostengono le startup tecnologiche, diventando così centri per l’attività tecnologica e imprenditoriale. In Europa, lo scenario presenta una serie di risultati misti. Mentre Italia, Danimarca e Lussemburgo mostrano tassi di crescita fenomenali del 1.686,7%, 1.343,4% e 1.859,3%, rispettivamente, questi dati partono da una base relativamente bassa, indicando che questi mercati sono ancora in fase di sviluppo ma stanno rapidamente guadagnando slancio come centri emergenti per le attività delle startup. La crescita in questi paesi può essere attribuita a un maggiore supporto governativo, a un’infrastruttura tecnologica in evoluzione e a climi aziendali favorevoli che attirano investimenti seed. Germania e Francia hanno registrato anch’essi significativi aumenti del 326,9% e del 929,8%, rispettivamente, riflettendo le loro economie forti e i mercati di venture capital maturi che continuano a prosperare adattandosi a nuove tecnologie e richieste del mercato. D’altra parte, Austria e Norvegia hanno assistito a cali nel finanziamento seed di venture capital, con l’Austria che ha sperimentato una forte diminuzione del 63,8%. Questi cali possono indicare cambiamenti nel focus degli investitori, forse a causa di recessioni economiche, politiche meno favorevoli o emergenti opportunità in altre regioni che hanno attirato l’interesse lontano da questi paesi. I paesi dell’Europa orientale come Ungheria, Polonia e Lettonia hanno mostrato una crescita promettente, con aumenti del 761,1%, 594,1% e 267,5%, rispettivamente. Questi mercati stanno beneficiando di riforme economiche progressive, integrazione con i mercati dell’Unione Europea e crescente reputazione come hub convenienti per le startup. L’aumento degli investimenti potrebbe anche essere legato alla crescita di bacini di talenti tecnologici e capacità tecnologiche sempre più sofisticate all’interno di questi paesi. La Scandinavia presenta un caso interessante. Mentre Danimarca e Svezia hanno visto impressionanti crescita del 1.343,4% e 107,0%, rispettivamente, la Norvegia ha affrontato un calo. Questo può riflettere variazioni nelle politiche nazionali verso le startup, differenze nello sviluppo settoriale o disparità nel modo in cui i fondi di venture capital sono allocati a livello regionale. Danimarca e Svezia hanno compiuto passi significativi nelle tecnologie pulite e nei servizi digitali, attirando pesanti investimenti seed. Paesi più piccoli come il Lussemburgo, nonostante le sue dimensioni ridotte, hanno ottenuto guadagni sostanziali. La strategia del paese di posizionarsi come hub per le fintech ha evidentemente dato i suoi frutti, attirando significativi capitali seed. Anche gli stati baltici stanno facendo progressi nell’instaurarsi come destinazioni attraenti per il venture capital, riflettendo tendenze più ampie verso la globalizzazione dell’ecosistema delle startup. In sintesi, il panorama globale degli investimenti di venture capital nella fase seed è stato trasformato drasticamente dal 2007 al 2022, con alcune regioni che sperimentano una crescita esponenziale e altre che affrontano stagnazione o declino. Questa evoluzione è influenzata da una moltitudine di fattori, tra cui politiche economiche, condizioni di mercato regionali, cambiamenti settoriali e il clima economico globale generale. Mentre il panorama del venture capital continua a evolversi, sarà cruciale per i mercati sia emergenti sia consolidati adattarsi alle dinamiche mutevoli per favorire ambienti robusti propizi alla crescita e alla sostenibilità delle startup.

Differenze tra i vari continenti in termini di investimenti di venture capital nella fase seed. Sì, i dati indicano chiaramente un divario significativo tra i continenti in termini di investimenti di venture capital nella fase seed. Il Nord America mostra una crescita straordinaria, dominata principalmente dagli Stati Uniti, con un salto da $225,60 milioni a $24.377 milioni, un incremento del 10705,4%. Il Canada mostra anche un’impennata notevole, da $56,03 milioni a $655,24 milioni, un aumento del 1069,4%. Questi numeri indicano un ambiente estremamente favorevole per le startup e una forte disponibilità di capitali. Anche se l’Europa mostra una crescita significativa, la scala degli investimenti è molto più contenuta rispetto al Nord America. Paesi come il Regno Unito e la Germania hanno visto aumenti sostanziali (da $25,90 milioni a $375,26 milioni per il Regno Unito, e da $71,45 milioni a $304,99 milioni per la Germania), ma rimangono lontani dai numeri osservati negli USA. Altri paesi europei hanno avuto incrementi percentuali impressionanti, anche se partendo da basi molto più basse, come l’Italia e il Lussemburgo. Quando si confrontano gli investimenti tra Nord America ed Europa, è evidente che il Nord America non solo parte da una base molto più alta, ma mostra anche tassi di crescita percentuale enormemente superiori. Questo sottolinea una disparità significativa nella maturità e nel dinamismo degli ecosistemi di venture capital. Sebbene i dati presentati non includano paesi di altri continenti come l’Asia, l’Africa, o l’America Latina, studi e report di mercato suggeriscono che anche in questi continenti vi sia una crescita, ma con variazioni significative nella scala e nella velocità di sviluppo degli investimenti VC seed. In conclusione, i dati riflettono un divario sostanziale tra il Nord America, specialmente gli Stati Uniti, e l’Europa in termini di disponibilità di capitali di venture capital nella fase seed, e questo gap è probabilmente ancora più marcato rispetto ad altri continenti meno rappresentati nel dataset. Questi divari possono essere attribuiti a diversi fattori, tra cui la maturità economica, la disponibilità di fondi di venture capital, la presenza di un ambiente imprenditoriale dinamico e innovativo, e il supporto politico e legislativo per le startup.

Conclusioni. Il valore degli investimenti di venture capital in fase seed in milioni di dollari sono cresciuti in media per i paesi OCSE analizzati da 27,59 milioni nel 2007 fino a 1260,60 milioni di dollari nel 2022 ovvero una crescita pari a +4468,5%. Se guardiamo alla distribuzione del venture capital in fase seed possiamo notare che la maggior parte degli investimenti, ovvero pari al 91,78%, avviene negli USA. Ovvero nella realtà esiste un unico mercato per gli investimenti di venture capital in fase seed, negli USA. Gli altri paesi OCSE sono marginali, e alcuni di questi sono assolutamente ininfluenti. Se l’Europa vuole essere competitiva nella sfida dell’innovazione tecnologica e della ricerca e sviluppo deve creare dei nuovi mercati finanziari, delle nuove istituzioni finanziarie che siano in grado di cogliere la sfida del supporto finanziario all’innovazione tecnologica.

RIPRODUZIONE RISERVATA ©