16 Giugno 2025

Modelli fiscali vincenti per l’innovazione globale

. La sfida per il futuro sarà armonizzare questi strumenti, renderli più equi, trasparenti e coerenti con gli obiettivi di sviluppo sostenibile e crescita inclusiva.

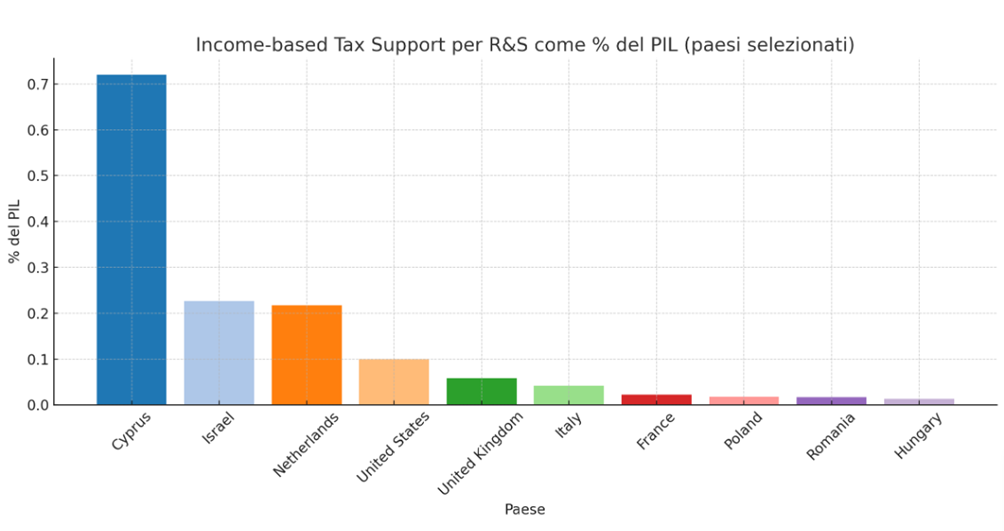

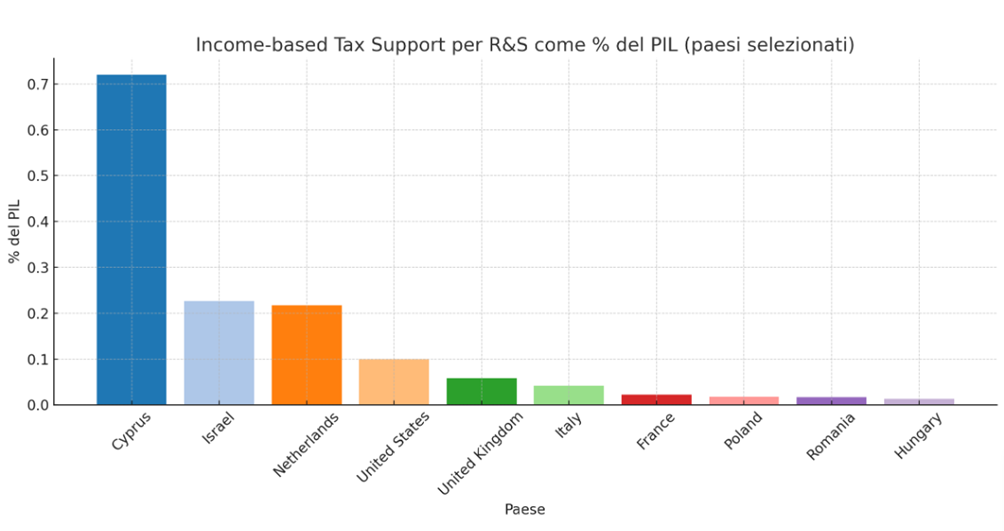

I dati dell’Ocse analizzati di seguito rappresentano una fotografia molto selettiva ma significativa dell’impegno dei vari paesi nel fornire sostegno fiscale basato sul reddito per attività di Ricerca e Sviluppo (R&S) e innovazione, espresso in percentuale del Prodotto Interno Lordo (PIL). I dati, distribuiti su un arco temporale limitato (2018–2021), evidenziano 49 valori osservati che ci permettono di tracciare alcune riflessioni importanti sulle strategie economiche e fiscali legate all’innovazione in diversi contesti nazionali.

Il punto di partenza per un’analisi comparativa è la notevole eterogeneità dei valori, che spaziano dallo zero assoluto (o mancanza di dati significativi) fino a picchi sorprendentemente alti, come Cipro (0,7203% del PIL) e Israele (0,2266%). La distanza tra questi estremi non è solo quantitativa, ma riflette scelte politiche, strutture economiche e diversi livelli di maturità nei sistemi di supporto all’innovazione.

La dicotomia tra presenza e assenza del sostegno fiscale

Un dato che colpisce immediatamente è la presenza di valori pari a zero per un numero elevato di paesi. Tra questi figurano economie avanzate come Australia, Austria, Cile, Danimarca, Finlandia, Germania, Giappone, Norvegia, Nuova Zelanda, Svezia e Svizzera, oltre a una serie di economie non-OCSE come Brasile, Bulgaria, Croazia, Perù e Sud Africa. Questo dato non implica necessariamente una mancanza totale di incentivi all’innovazione: molti di questi paesi utilizzano forme di supporto diretto alla R&S (come finanziamenti pubblici o bandi), oppure meccanismi costi-based (cioè basati sulle spese sostenute per attività innovative, non sul reddito generato).

Tuttavia, l’assenza di un supporto income-based indica che in questi paesi l’incentivo fiscale non è legato direttamente ai profitti derivanti dalla commercializzazione dell’innovazione, come nel caso dei patent box o altri regimi agevolati per i redditi derivanti da brevetti, marchi, software, know-how o design industriali.

I leader nell’incentivazione fiscale basata sul reddito

Sul fronte opposto troviamo paesi che investono cifre significative in proporzione al proprio PIL in incentivi fiscali basati sul reddito. In cima alla classifica troviamo:

- Cipro (0,7203%): un dato che spicca nettamente rispetto a tutti gli altri paesi. Questo valore indica l’utilizzo aggressivo di regimi fiscali preferenziali per attrarre imprese ad alta intensità di R&S. Il paese ha storicamente utilizzato strumenti come l’IP Box, che consente una tassazione molto ridotta sui redditi da proprietà intellettuale. La dimensione limitata del PIL rende l’indice ancora più alto, ma anche più esposto a fluttuazioni.

- Israele (0,2266%): conferma il suo status di “start-up nation” con una politica coerente di supporto all’innovazione, non solo tramite sussidi diretti, ma anche con un regime fiscale favorevole agli utili da R&S. Israele ha una lunga tradizione di trasferimento tecnologico tra università, imprese e Stato, sostenuta da agevolazioni legate all’introduzione sul mercato di prodotti innovativi.

- Paesi Bassi (0,2170%) e Stati Uniti (0,0997%): due economie avanzate che si affidano fortemente agli incentivi fiscali come parte della loro strategia per attrarre investimenti in tecnologia e stimolare la competitività del sistema produttivo. I Paesi Bassi, in particolare, hanno strutturato il loro regime fiscale per le imprese ad alta tecnologia in modo da essere tra i più attrattivi d’Europa.

- Regno Unito (0,0581%), Italia (0,0414%), Lituania (0,0414%) e Francia (0,0222%) completano il gruppo dei paesi che adottano una strategia intermedia, utilizzando l’income-based support come strumento complementare al supporto costi-based. L’Italia, per esempio, ha sviluppato un regime di patent box che consente di detassare i redditi da brevetti, incentivando l’uso economico della proprietà intellettuale.

Il paradosso dell’assenza nei paesi avanzati

Molto interessante è la totale assenza di valori significativi in economie fortemente industrializzate come Germania, Giappone, Finlandia e Svezia. Questo fatto può sembrare sorprendente, ma è spiegabile considerando l’approccio differente di questi paesi, che preferiscono concentrare gli sforzi sulla spesa pubblica diretta in R&S, su programmi di cooperazione tra pubblico e privato e su crediti d’imposta legati ai costi (non ai redditi).

In Germania, ad esempio, l’introduzione del “Forschungszulage” (bonus fiscale per la ricerca) è un fenomeno recente, e non era ancora pienamente operativo nel 2021. Analogamente, in Giappone, il sostegno fiscale all’innovazione è storicamente concentrato su detrazioni legate all’investimento iniziale, non sui risultati in termini di redditività.

Economie emergenti e non-OCSE: occasioni mancate e potenzialità

Molti paesi non-OCSE mostrano valori pari a zero, a testimonianza di sistemi fiscali ancora non strutturati per sostenere efficacemente l’innovazione attraverso il canale del reddito. È il caso di Argentina, Brasile, Bulgaria, Perù, Sud Africa, paesi che, pur avendo potenziale in termini di capitale umano e risorse, mancano spesso di un framework normativo adeguato.

Tuttavia, alcune eccezioni meritano attenzione. Romania (0.0165%), Malta (0.0015%) e Grecia (0.0026%) mostrano una volontà, seppur ancora limitata, di utilizzare l’income-based support per attrarre investimenti o stimolare la valorizzazione della proprietà intellettuale. Questi valori, pur modesti, indicano un movimento verso una maggiore armonizzazione con le best practices OCSE.

Un confronto con la spesa pubblica diretta

È fondamentale ricordare che l’income-based support è solo una delle componenti del più ampio ecosistema dell’innovazione. Molti paesi con valori bassi o nulli in questa categoria risultano invece molto attivi nella spesa pubblica diretta in R&S. Ad esempio, Danimarca, Finlandia, Svezia e Germania figurano regolarmente ai primi posti per intensità di spesa pubblica e privata in ricerca rispetto al PIL. La loro assenza nel presente dataset non implica un disinteresse per l’innovazione, ma riflette una diversa filosofia di intervento: invece di premiare i risultati (reddito da brevetto), preferiscono incentivare i processi (spesa in ricerca).

Il ruolo dei regimi IP Box

Un elemento chiave che accomuna molti dei paesi con valori alti in questo dataset è l’adozione di regimi IP Box, un meccanismo fiscale che consente una tassazione ridotta sui redditi derivanti da proprietà intellettuali (inclusi brevetti, software e design). Questi regimi hanno come obiettivo l’attrazione di capitali mobiliari e profitti da innovazione, spesso con l’effetto collaterale di essere usati anche per strategie di ottimizzazione fiscale da parte delle multinazionali. È per questo che l’OCSE, nell’ambito del progetto BEPS (Base Erosion and Profit Shifting), ha messo sotto osservazione questi strumenti, cercando di limitarne gli abusi.

Considerazioni finali

I dati rivelano un panorama estremamente disomogeneo. Alcuni paesi, come Cipro, Israele e Paesi Bassi, mostrano un’adozione aggressiva di strumenti fiscali basati sul reddito da R&S, anche come leva per la competitività fiscale. Altri, come Germania, Svezia o Giappone, scelgono un approccio più prudente, puntando su strumenti tradizionali come il finanziamento diretto. Un terzo gruppo, prevalentemente tra i paesi non-OCSE, è ancora in una fase embrionale o del tutto privo di strumenti adeguati.

Questa eterogeneità riflette la varietà delle strategie di sviluppo industriale adottate nei diversi paesi. Nei contesti più maturi e ad alta intensità tecnologica, il focus è spesso sulla sostenibilità a lungo termine e sul rafforzamento del capitale umano, più che sull’incentivo fiscale immediato. Nei paesi in via di sviluppo o emergenti, l’adozione di strumenti fiscali potrebbe rappresentare una leva fondamentale per colmare il divario, ma richiede un’architettura istituzionale solida e un sistema di enforcement efficace.

In conclusione, il dataset non solo mostra la quantità di sussidio fiscale, ma evidenzia la qualità e la direzione della politica industriale di ciascun paese. L’income-based support non è una soluzione universale, ma può rappresentare un complemento strategico all’interno di un ecosistema innovativo ben progettato. La sfida per il futuro sarà armonizzare questi strumenti, renderli più equi, trasparenti e coerenti con gli obiettivi di sviluppo sostenibile e crescita inclusiva.

Fonte: OCSE

Link: https://data-explorer.oecd.org

RIPRODUZIONE RISERVATA ©